目次

【新NISA】積立投資枠のおすすめ銘柄一覧

- 新NISAの積立投資枠全銘柄とおすすめの銘柄は次の14種類になります。①SBI・iシェアーズ・TOPIXインデックス・ファンド、②eMAXIS Slim 国内株式(TOPIX)、③SBI・iシェアーズ・日経225インデックス・ファンド、④eMAXIS Slim 国内株式(日経平均)、⑤eMAXIS Slim 全世界株式(オール・カントリー)、⑥ 楽天・オールカントリー株式インデックス・ファンド、⑦たわらノーロード先進国株式、⑧eMAXIS Slim 先進国株式インデックス、⑨eMAXIS Slim 米国株式(S&P500)、⑩NZAM・ベータ米国2資産(株式+REIT)、⑪iFreeNEXT NASDAQ100インデックス、⑫iFree NYダウ・インデックス、⑬iTrustインド株式、⑭フィデリティ・欧州株・ファンド。

- 「SBI」、「楽天」の名称が含まれている投資信託は、SBI証券・楽天証券でしか購入できない場合がほとんどです。この2つ以外の証券会社にNISA口座を作っている方は三菱UFJアセットマネジメントが運用する「eMAXIS Slim」シリーズへの投資をおすすめします。

- なお、投資初心者の方は「eMAXIS Slim 全世界株式(オール・カントリー)」か「楽天・オールカントリー株式インデックス・ファンド」を買っておけば問題はないでしょう。

新NISAとは?

NISA(ニーサ:Nippon Individual Savings Account)とは、国民の資産形成と証券市場への積極的な参加を促進するために創設された税制優遇制度です。2014年1月から始まった旧NISA制度は、毎年120万円の非課税投資枠(一般NISAの非課税保有限度額600万円)が設定され、最長10年間の株式・投資信託等の配当・譲渡益等が非課税対象とされました。

旧NISA制度は2023年6月末の総口座数が1,290万口座に達ほど多くの投資家に利用された制度でしたが、①非課税保有期間が5年(新たな一般NISA口座に移管しても最長10年)に限られること、②一般NISAの後に追加創設されたつみたてNISA(投資信託が中心のNISA制度)と併用ができないこと、③非課税保有限度額が一般NISAは600万、つみたてNISAは800万円しかないこと等の問題点が指摘されていました。そこで、旧NISA制度の弊害を改善し、制度をさらに充実させることを目的に、2024年1月1日から新NSIA制度がスタートすることになりました。

新NISA制度の特徴は、①非課税保有期間の無期限化・口座開設期間の恒久化、②つみたて投資枠と成長投資枠の併用が可能で年間投資枠の拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計で最大年間360万円まで投資が可能)、③非課税保有限度額が全体で1,800万円に拡大(成長投資枠は1,200万円で枠の再利用が可能)されている点にあります。従来の制度に比べて投資期間が延長され、投資額の制限幅も大きく緩和されているので、より資産形成に適した制度設計になっています。

しかし、課題がないかと言われるとそうでもありません。新NISA制度の積立投資枠には、資産形成の根幹にかかわるような問題もいくつか含まれており、投資信託を選ぶには注意が必要です。以下で、新NISA制度の積立投資枠を紹介し、その問題点について具体的に触れていきたいと思います。

新NISAの積立投資枠全銘柄とおすすめの銘柄

新NISAの積立投資枠全銘柄(一覧)

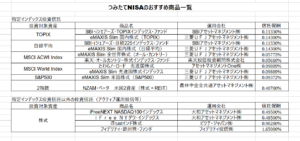

「つみたてNISA対象商品届出一覧(2023年12月8日)」金融庁HPより【つみたてNISA対象商品届出一覧(2023年12月8日時点)】

新NISAの積立投資枠として用意されている投資信託は2023年12月8日時点で271商品あります。そのうち、223本は指定インデックス投資信託と呼ばれる日経平均株価などの指数に連動した投資信託で、残りの40本が指数を超える運用成績を目指すアクティブ運用投資信託、最後の8本が上場株式投資信託と言われる東京証券取引所で売買できる投資信託となっています。

一見すると優良な投資信託が厳選されているように思えますが、同じ指数に連動しているはずのインデックス投資信託でも商品によって運用手数料が違っていたり、ターゲットイヤー型のような手数料の高い商品も用意されています。当然、結果的に似たような商品でも運用成績が大きく異なっていたり、最初から収益が期待できない投資信託も混在しています。そこで、次の章では新NISA積立投資枠のおすすめ商品を紹介していきたいと思います。

新NISA積立投資枠のおすすめ銘柄一覧

新NISA積立投資枠のおすすめ銘柄は上の画像の14種類となっています。選定基準としては、①信託報酬が安いもの、②運用資産残高が大きいもの、③取り扱っている証券会社の多いもの、④運用成績の良いもの、⑤投資リスクの低いものを中心に選びました。以下で各銘柄を詳しく紹介していきたいと思います。

インデックス投資信託のおすすめ銘柄一覧

ここでは、インデックス投資信託のおすすめ銘柄を紹介していきます。インデックス投資信託とは、日経平均やTOPIXといった株価指数に連動する投資成績を目指す投資信託のことで、指数を構成する銘柄に機械的に投資するため、運用コストをかなり低く抑えることができます。後に出てくるアクティブ運用投信に比べて高いリターンは期待できませんが、特定の株式市場に連動した(安定した)運用成績を期待することができます。

TOPIX:SBI・iシェアーズ・TOPIXインデックス・ファンド

投資対象となっているTOPIXは東京証券取引所のプライム市場に上場する全銘柄を対象にしており、構成銘柄数は2,000銘柄を超えています。225銘柄で構成される日経平均株価よりも幅広い企業に投資できるため、個別銘柄に係るリスクを低く抑えることができます。SBI・iシェアーズ・TOPIXインデックス・ファンドはTOPIXに連動した投資パフォーマンスを目指す商品で、この種の商品としては信託報酬が0.1133%と一番安くなっていますが、SBI証券にNISA口座がない人はほぼ買えない商品となっています。

TOPIX:eMAXIS Slim 国内株式(TOPIX)

eMAXIS Slim 国内株式(TOPIX)は三菱UFJアセットマネジメントが運用する投資信託です。すべての証券会社で取り扱っているので、どなたでも投資することができます。信託報酬が0.143%に設定されているので、SBI・iシェアーズ・TOPIXインデックス・ファンドに比べて運用成績が劣ってしまいますが、投資可能な商品の中では最も手数料が安く、運用資産残高も多い銘柄です。日経平均225よりも低リスクの投資を求める方にとっておすすめの銘柄です。

日経平均225:SBI・iシェアーズ・日経225インデックス・ファンド

投資対象となっている日経平均225(日経平均株価)は東京証券取引所のプライム市場に上場する225銘柄の株価を指数化したものです。三菱UFJフィナンシャル・グループ、ソニーグループ、東日本旅客鉄道など、4,000社を超える上場企業の中から選りすぐりの優良企業が選ばれており、日本を代表する株価指数となっています。SBI・iシェアーズ・日経225インデックス・ファンドは日経平均225に連動した投資パフォーマンスを目指す商品で、この種の商品としては信託報酬が0.1133%と一番安くなっていますが、SBI証券以外ではほぼ取り扱いがありません。

日経平均225:eMAXIS Slim 国内株式(日経225)

eMAXIS Slim 国内株式(日経225)は三菱UFJアセットマネジメントが運用する投資信託です。すべての証券会社で取り扱っているので、どなたでも投資することができます。信託報酬が0.143%に設定されているので、SBI・iシェアーズ・TOPIXインデックス・ファンドに比べて運用成績が劣ってしまいますが、投資可能な商品の中では最も手数料が安く、運用資産残高も多い銘柄です。日経平均225はTOPIXに比べて投資企業が厳選されており、個別企業の企業業績が与える影響が大きくなっています。TOPIXを上回る投資成績を求める方におすすめの銘柄です。

MSCI ACWI Index:eMAXIS Slim 全世界株式(オール・カントリー)

投資対象となっているMSCI ACWI Indexは世界の株式市場を代表する指数の一つで、先進国・新興国の株式(2400社超)の総合投資収益を各市場の時価総額比率で加重平均して算出されます。世界の株式の時価総額の約85%をカバーしており、端的に言えばこれ1つに投資するだけで世界各国の株式市場に幅広く投資することができます。eMAXIS Slim 全世界株式(オール・カントリー)は信託報酬が0.05775%とかなり割安なので、投資初心者の方はこの商品に投資するだけで十分です。

MSCI ACWI Index:楽天・オールカントリー株式インデックス・ファンド

楽天・オールカントリー株式インデックス・ファンドは楽天投信投資顧問が運営する投資信託です。eMAXIS Slim 全世界株式と同様に、MSCI ACWI Indexに連動する投資成果を目指していますが、こちらの商品の方が信託報酬(0.0561%)がわずかに安くなっています。楽天証券に口座を保有している方はこちらの商品がおすすめです。

MSCI World Index:たわらノーロード 先進国株式

投資対象となっているMSCI World Indexは、日本を含む主要先進国の株式を対象とする株価指数です。先進国23カ国に上場する大・中型株を対象にしており、1600社以上の企業の時価総額を加重平均することで算出されます。MSCI ACWI Indexと違って新興国の株式が含まれないので、比較的安定した運用成績を期待することができます。たわらノーロード先進国株式は信託報酬が0.09889%とかなり低く設定されているので、中国、韓国等の地政学的リスクを嫌う方にとっておすすめの商品です。

MSCI World Index:eMAXIS Slim 先進国株式インデックス

eMAXIS Slim 先進国株式インデックスは三菱UFJアセットマネジメントが運用する投資信託です。すべての証券会社で取り扱っているので、どなたでも投資することができます。信託報酬が0.09889%とかなり低く設定されており、運用資産額もかなり大きいので、たわらノーロード先進国株式よりもおすすめの銘柄です。

S&P500:eMAXIS Slim 米国株式(S&P500)

投資対象となっているS&P500は、S&Pダウ・ジョーンズ・インデックス社が算出している米国の代表的な株価指数のことで、ニューヨーク証券取引所、NYSEMKT、NASDAQに上場している企業の中から代表的な500社を選出し、各企業の時価総額を加重平均することで算出されます。eMAXIS Slim 米国株式(S&P500)は信託報酬が0.09372%とかなり低く設定されており、運用資産額もかなり大きい銘柄です。アメリカは積極的に移民を受け入れており、人口は2021年時点で3.3億人を超えています。今後数十年は安定して経済成長を続けると予想されているので、アメリカ経済の将来を信じている人にとってはおすすめの銘柄です。

2指数(株式+REIT):NZAM・ベータ 米国2資産(株式+REIT)

NZAM・ベータ米国2資産(株式+REIT)は米国の主要500社を対象とした株式指数(S&P500指数)とS&Pダウ・ジョーンズ・インデックス社が算出するREIT指数(S&P米国REIT指数)に50%ずつ投資する投資信託です。REIT(不動産投資信託)は各投資家の投資口数に応じて不動産から生み出される賃貸収益・売却益を分配する金融商品で、S&P500指数は先進国25か国・新興国20か国の45か国のREITを基に算出されます。したがって、NZAM・ベータ米国2資産に投資するということは、米国の主要企業と主要国の不動産に投資するということになります。信託報酬は0.407%とインデックス投資信託の中ではかなり割高ですが、新NISA積立投資枠の銘柄の中でREITを対象とした投資信託が少ないので取り上げました。世界的な人口増加に伴って不動産の価値も上昇すると予測する人におすすめの銘柄です。

インデックス投資信託以外の投資信託(アクティブ運用投信等)

ここでは、インデックス投資信託以外(アクティブ運用投信)のおすすめ銘柄を紹介していきます。アクティブ運用投信(アクティブ運用型の投資信託)とは、日経平均やTOPIXといった市場に連動した商品を超えるパフォーマンスを目指す投資信託のことです。投資信託の運用責任者(ファンドマネージャー)が中心となって有望な銘柄を選定・集中投資するため運用コストは高いものの、インデックス型の投資信託よりも高いパフォーマンスを期待できます。

米国株式:iFreeNEXT NASDAQ100インデックス

iFreeNEXT NASDAQ100インデックスは、NASDAQ100指数に連動した投資成果を目指す投資信託です。NASDAQ100指数は米国のナスダック市場に上場している時価総額の大きい非金融業100社の株式で構成される株価指数で、アップル、マイクロソフト、アマゾン、エヌビディアといったIT系の最先端企業や、スターバック、スアストラゼネカといった世界的企業から構成されており、現代の米国を牽引する多様な企業が含まれています。信託報酬が0.495%と少し割高となっていますが、S&P500指数よりも優れた企業が厳選されているので、構成銘柄の成長力に期待している投資家の方におすすめの銘柄です。

米国株式:iFreeNYダウ・インデックス

iFreeNYダウ・インデックスは、ダウ・ジョーンズ工業株価平均に連動した投資成績を目指す投資信託です。ダウ・ジョーンズ工業株価平均は米国の株式市場に上場する主要な優良企業30社の株価を単純平均することで算出されます。指数の名称に工業という文字が入っていますが、ウォルト・ディズニー・カンパニー、ゴールドマン・サックス、マクドナルド、プロクター・アンド・ギャンブル (P&G)といった非工業銘柄も採用されており、米国の主要産業を代表する企業から構成されています。iFreeNYダウ・インデックスの信託報酬は0.495%と少し割高ですが、米国の優良企業に集中投資したい方にはおすすめの銘柄です。

インド株式:iTrustインド株式

iTrustインド株式は中長期的に成長が期待できるインド企業の株式(20~35銘柄)に投資する投資信託です。インドは2020年時点で14.0億人の人口を抱え、高い経済成長率が期待されています。チャイナリスクを回避しようとする企業が次々と投資を決めており、成長著しい有望市場です。iTrustインド株式は特定の株価指数に連動するインデックス型の商品ではないので、信託報酬が0.98280%と割高ですが、インド株式に集中投資できる唯一の銘柄となっています。インド株式の投資ウェイトを高めたい方にとっておすすめの銘柄です。

欧州株式:フィデリティ・欧州株・ファンド

フィデリティ・欧州株・ファンドは英国および欧州大陸の取引所に上場されている株式を主要な投資対象とする投資信託です。組み入れ銘柄数は50銘柄前後で、欧州の主要な優良企業に集中投資したい方におすすめの銘柄となっています。ただ、アクティブ型の投資信託のため、信託報酬が1.65%とかなり割高な料率に設定されています。先進国に投資するMSCI World Indexと比べて、アメリカが含まれない、香港に投資しないためチャイナリスクを回避できるというメリットがありますが、使い方の難しい投資信託と言えます。

新NISA積立投資枠の問題点

新NISA積立投資枠には多くの問題点が残されています。具体的には、①投資対象が同じなのに信託報酬の高い商品が混ざっている、②中国など戦争を引き起こす可能性の高い国に投資する商品が含まれている、③欧州株インデックスファンドなどの特定地域を対象にした割安な投資信託が用意されていない(アメリカの投資割合が高すぎる)、④REITなどの伝統的な株式・債券投資と異なる商品(オルタナティブ投資)が認められていない、⑤ターゲットイヤー型などのNISA制度の趣旨に合わない銘柄が採用されている等の問題点が指摘でき、あまりにも問題点が多すぎます。次回の記事ではこれらの問題点を中心に掘り下げていきたいと思います。

株の本を100冊読んでみた

株の本を100冊読んでみた

」金融庁HPより-300x113.png)

」-300x78.png)