目次

誰でもわかる安全性分析②―財務健全性分析―

- 財務健全性分析とは、企業が長期間の事業活動に十分耐えうる財務状態か調べることです。資金源泉と使途との適合性と資本構造の健全性を分析します。

- 資金源泉と使途との適合性とは、資産の運用と資本の調達に期間的なミスマッチがないか調べることです。資金源泉と使途との適合性を評価するには、固定比率と固定長期適合比率という2つの指標を計算する必要があります。

- 固定比率とは、固定資産が自己資本からどの程度賄われているのかを表す指標です。固定比率は低ければ低いほど良く、一般的に100%以下が望ましいとされています。

- 固定長期適合率とは、固定資産の購入原資が自己資本や長期負債によってどの程度賄われているかを示す指標です。固定比率と同様、一般的に100%以下が望ましいとされ、低ければ低いほど良いとされています。

- 資本構造の健全性とは、有利子負債や総資産と自己資本の関係性を調べることです。資本の健全性を評価するには、負債比率と自己資本比率という2つの指標が用いられます。

- 負債比率とは、自己資本に対する有利子負債の割合を表す指標で、有利子負債を自己資本で割って算出されます。負債比率は100%以下が望ましいとされ、この数値が低いほど財務状態が良いとされています。

- 自己資本比率とは、総資本(他人資本+自己資本=総資産)に占める自己資本の割合のことです。一般的な目安は存在しませんが、全上場企業の平均値は52%となっています。

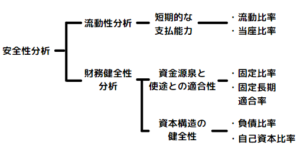

安全性分析とは?

安全性分析とは、企業が長期間安定して事業活動を行えるかどうかを調べることです。企業が長期間安定して事業活動を行うには、企業がどれだけの資産を保有し、どれだけの負債を背負っているかが重要になります。そのため、安全性分析は貸借対照表の各区分を比較対照して行われます。

安全性分析とは、企業が長期間安定して事業活動を行えるかどうかを判断する指標です。安全性分析には大きく分けて、①流動性分析と②財務健全性分析の2つに分けられます。今回の記事ではこの財務健全性分析を中心に取り上げたいと思います。

財務健全性分析とは?

財務健全性分析とは、企業が長期間の事業活動に十分耐えうる財務状態か調べることです。資金源泉と使途との適合性と資本構造の健全性を分析します。

資金源泉と使途との適合性とは?

資金源泉と使途との適合性とは、資産の運用と資本の調達に期間的なミスマッチがないか調べることです。例えば、工場の建設資金を短期借入金で賄ってしまうと、すぐに多額の返済資金が必要となり、資金繰りが難しくなってしまいます。

機械や設備のような換金を目的とせずに長期にわたって使用する固定資産を短期借入金は、返済義務のない自己資本を使って購入したほうが、倒産する危険性が少なくなります。また、自己資本では足りないほどの多額の固定資産を取得するのなら、長い期間にわたって返済できる長期負債から資金を捻出した方が資金繰りに余裕ができます。

このように、資金の源泉と使途との適合性を把握することで、企業が資本を適切に利用しているかチェックすることができます。資金源泉と使途との適合性を評価するには、固定比率と固定長期適合比率という2つの指標を計算する必要があります。

固定比率とは?

固定比率とは、固定資産が自己資本からどの程度賄われているのかを表す指標です。機械や設備などの固定資産は換金を目的とせず、長期間の使用を前提としています。そのため、固定資産を購入するときは、返済義務のない自己資本を使った方が経営が安定します。

固定比率は、固定資産を自己資本で割って算出されます。固定比率は低ければ低いほど良く、一般的に100%以下が望ましいとされています。ただし、鉄道や空運業は大きな固定資産を抱えているため、固定比率が高止まりする傾向があります。業種によってこの数値が大きく異なるため注意が必要です。

【計算式】

$$固定比率(%)=固定資産÷自己資本×100$$

固定長期適合率とは?

固定長期適合率とは、固定資産の購入原資が自己資本や長期負債によってどの程度賄われているかを示す指標です。鉄道や空運業の会社は、自己資本でけでは足りないほど多額の設備投資を必要とします。

したがって、こうした企業を評価する際は固定負債を含む長期性資本(自己資本+固定負債)を用いた方が、企業の実態をより正確に把握することができます。

固定長期適合率は一般的に100%以下が望ましいとされ、低ければ低いほど良いとされています。

【計算式】

$$固定長期適合率(%)=固定資産÷(自己資本+固定負債)×100$$

資本構造の健全性とは?

資本構造の健全性とは、有利子負債や総資産と自己資本の関係性を調べることです。返済義務のある負債に対し、自己資本は返済義務がありません。したがって、自己資本に占める有利子負債の割合が低いほど、総資産に占める自己資本の割合が高いほど、倒産の可能性が低くなります。

資本の健全性を評価するには、負債比率と自己資本比率という2つの指標が用いられます。

負債比率とは?

負債比率とは、自己資本に対する有利子負債の割合を表す指標で、有利子負債を自己資本で割って算出されます。この比率が小さければ小さいほど、返済義務のない自己資本が充実していることになり、負債の返済に困ることがなくなります。

一般的に負債比率は100%以下が望ましいとされ、この数値が低ければ低いほど財務状態が良いとされています。

【計算式】

$$負債比率(%)=有利子負債(流動負債+固定負債)÷自己資本×100$$

自己資本比率とは?

自己資本比率とは、総資本(他人資本+自己資本=総資産)に占める自己資本の割合のことです。自己資本は返済義務のないお金なので、総資本に対して自己資本の割合が高ければ高いほど健全な企業だといえます。

自己資本比率は、自己資本を総資本で割って計算します。一般的な目安は存在しませんが、全上場企業の平均値は52%(自己資本比率の上位10%と下位10%を除いて平均した数値)となっています。

【計算式】

$$自己資本比率(%)=自己資本÷総資本(純資産+流動負債+固定負債)×100$$

負債比率と自己資本比率のスクリーニング方法

楽天証券のスーパースクリーナーを使えば、負債比率や自己資本比率でスクリーニングをかけることができます。

楽天証券にログイン後、上のタブから「国内株式」を選択し→「スーパースクリーナー」をクリックします。

次に、スーパースクリーナー画面の左下部分にある「詳細検索項目」をクリックします。

その後、ポップアップ画面の「財務」から「有利子負債自己資本比率(負債比率)」や「自己資本比率」をクリックすれば、各銘柄ごとに負債比率と自己資本比率が表示されます。

詳細検索項目の負債比率や自己資本比率の設定数値をかえることで、それぞれの閾値を変更してスクリーニングすることができます。負債比率や自己資本比率は、債務超過の企業を除けばマイナス数値になることがありません。数値設定する際は両方とも「0%~」にした方が無難です。

また、基本的に自己資本比率が高い企業は健全な財務状態を保っている場合が多いので、固定比率、固定長期適合比率、負債比率は分析する必要がありません。財務健全性分析には自己資本比率さえ見ておけば十分だと思います。

株の本を100冊読んでみた

株の本を100冊読んでみた