目次

Funds(ファンズ)はリスク・リターンが見合っていない!|買ってはいけない金融商品➂

- Funds(ファンズ)は投資家にとって「1~3年という短期投資で一定の固定利回りが得られる」というメリットがあります。ただし、ファンドの組成にコストが掛かること、リターン(利息)をFundsと投資家とで分け合う仕組みであることから、一般的な銀行融資などに比べて利回りは低くなり、構造的に本来のリスクに見合うだけのリターンが得られなくなっています。

- また、現在は株安が続く環境下にあり、配当利回りもそれなりに高くなっています。元本毀損リスクを考慮に入れたとしても、株式投資の方がはるかに高リターンを得られるでしょう。

Funds(ファンズ)とは?

Funds(ファンズ)は銀行融資と社債を掛け合わせたような金融商品です。投資家から集めたお金を一定の基準をクリアした企業に貸し出し、そのリターン(利息)をFundsと投資家とで分け合うことで成り立っています。

企業にとっては「資金使途に対する制約や手間がなく、柔軟性が高い」、「資金調達チャネルの多様化、個人投資家とのコミュニケーション強化が図れる(自社の商品やサービスを知ってもらう機会が増える)」等のメリットがあります。

他方、投資家にとっても「1~3年という短期投資で一定の固定利回りが得られる」というメリットがあり、社債の償還期限の長さや低金利が続く投資環境に悩むことが無くなります。

Funds(ファンズ)は投資家から集めたお金を直接企業に融資するわけではなく、ファンド組成企業(投資家とファンド組成企業の匿名組合契約)を通して借り手の企業に貸し付けます。

そのため、主なリスクとしては、Fundsが投資家の資金を保管している間は同社の信用リスクの影響を受ける他、借り手企業が債務不履行に陥るリスク(債務者の信用リスク)やファンド組成企業の業務運営が停滞・不能になるリスク(ファンド組成企業の信用リスク)を負うことになります。

また、これまで元本割れとなったファンドはありませんし、平均予定運用期間が14ヶ月と短いですが、元本が保証されない点、運用期間中の解約ができない点、早期償還が起こる可能性がある点にも注意が必要です。

以上、Funds(ファンズ)の概要について簡単にまとめてみましたが、結論を言えば同社のファンドはリスク・リターンが見合っていないため、投資しない方が良いと考えています。以下では、同社が募集する実際の例をみながら、解説していきたいと思います。

Funds(ファンズ)の問題点:リスク・リターンが見合っていない!

①からだにユーグレナファンドのケース

実際の例(からだにユーグレナファンド#2)をみていきたいと思います。ユーグレナへの貸付条件は、予定利回り1.6%、予定期間2022年11月17日~2023年10月31日(約12ヶ月)、募集金額は1億円となっています。担保や保証はなく、毎四半期ごとに利息が支払われ、元本は満期日に一括で償還されます。

貸付先のユーグレナは藻類の1種であるミドリムシの研究に取り組むバイオベンチャーであり、ミドリムシ由来のバイオ燃料や機能性食品の開発・販売を手掛けています。とりわけ、近年は青汁で有名なキューサイを買収するなど、積極的な事業拡大を図っています。

この募集は一見すると単なる成長企業への貸し付けに過ぎず、大した問題はないかのように思えます。しかし、ユーグレナの実態を調べると、リスク・リターンに見合わっていないことが分かります。

ユーグレナは赤字が続く…

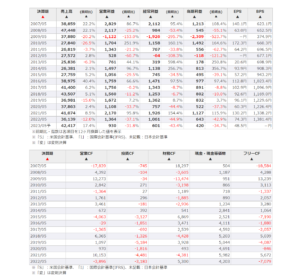

ユーグレナの通期業績の推移をみると、ここ数期は赤字が続いています。ヘルスケア事業に多額の広告宣伝費を費やしたり、バイオ燃料事業のテストプラントの建設資金や運転資金として莫大なコストが掛かったりしているので、直近4会計年度連続で赤字を計上しています。

フリー・キャッシュ・フローの赤字も続いており、借入や公募増資などで資金を調達して、なんとかやり繰りしている状態です。食品・ヘルスケア事業は広告宣伝費を削ることで短期的には黒字化できるかもしれませんが、バイオ燃料事業は長期的なキャッシュ・アウト(資金流出)が生じるので、金融危機などで資金調達ができなくなれば倒産の危機に瀕します。

投資予定期間は1年程度しかないので元本が償還される可能性の方が高いと思いますが、絶対に安全であるとは言い切れません。数回応募するだけなら大丈夫ですが、繰り返し応募しているといつか痛い目に遇いそうです。

リターンも低い…

次に、リターンの低さも問題です。ユーグレナは2022年12月期第2四半期時点で238億1,800万円の有利子負債を抱えています。支払利息は2Q時点で2億7,500万円なので、有利子負債利子率は概算で2.3%程度と推計できます。

一方、ファンドの募集条件では予定利回りは1.6%となっています。Fundsの収益(手数料)が必要になるので利回りが下がるのは仕方ないですが、赤字が続くユーグレナの財務状況を考えれば物足りない利率です。こうした点から、リスクとリターンが見合っていないことが分かります。

なお、5万円以上投資した投資家には、Funds優待(栄養豊富な石垣島ユーグレナに4種の果物と沖縄黒糖をブレンドした「からだにユーグレナ やさしいフルーツオレパウダー(7杯分)」)がプレゼントされるようです。この商品の販売価格は1,500円なので、5万円投資した場合の優待込み利回りは4.8%(1.6%+3%)になります。5万円ならリスクも知れているので、投資してみるのもありかもしれません!

②リースバック事業「あんばい」ファンドのケース

別の事例(リースバック事業「あんばい」ファンド#21)についても確認していきたいと思います。インテリックスの貸付条件は、予定利回り2.0%、予定期間2022年10月24日~2023年9月29日(約11ヶ月)、募集金額は1億円となっています。その他条件については先ほどと同じで、担保や保証はなく、毎四半期ごとに利息が支払われ、元本は満期日に一括で償還されます。

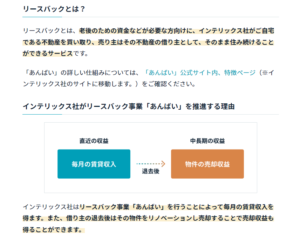

貸付先のインテリックスはリノベーションや中古マンション再生流通事業を中核とする不動産企業です。特に近年は、自宅を売却した後も自宅に住み続けられるリースバック事業(あんばい)に力を入れており、今回のファンドで得たお金はリースバック事業を含む、一般事業の資金として利用されるようです。

この募集も一見すると良さそうに思えますが、よくよく調べてみると先のユーグレナの例と同様にリスク・リターンが見合っていないことが分かります。

インテリックスは業績が低迷している&財務状況が良くない…

そもそも、インテリックスは業績が低迷しています。ほとんどの会計年度で安定して黒字を計上しているものの、売上は過去16年間でほぼ横ばいの状態です。利益率も改善しておらず、市況の変動につられて利益額が上下に振れているだけのようです。

日本は少子高齢化が進行しており、中古不動産市場は縮小していくことが予想されます。コアとなるしっかりとしたビジネスモデルが確立できていない中で全体的なパイが小さくなっていけば、将来の業績も不安定なものになる危険性があります。

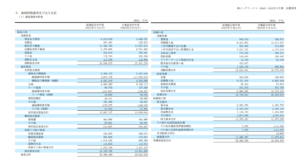

加えて、手許現金が少なく、財務状況が良くない点も問題です。インテリックスは44億2,872万円の現預金を保有しているものの、1年以内に返済を求められる有利子負債(短期借入金、1年内償還予定の社債、1年内返済予定の長期借入金)が合計で167億7,997万円もあります。

インテリックスの資産の大部分が販売用不動産などの換金が難しい資産で占められているので、負債の返済には新規の銀行借り入れ等で賄うしかありませんが、あまりにも余裕がないように感じます。ファンドの運用期間が1年程度となっているのですぐにどうこうなるわけではありませんが、何度も投資を積み重ねていけばいつかは市況悪化に直面し、思いもよらないくらいのしっぺ返しをくらいそうです。

リターンも低い…

先の例と同じくリターンの低さも問題です。ファンドの表面的な利回りは2.0%とかなりの高利回りとなっていますが、同社の有利子負債利子率は1.27%となっています。わざわざ高い金利を支払ってまでFundsで資金調達する必要はないので、おそらく銀行借入金の大部分には不動産の担保権が設定されているのではないかと思われます。

つまり、インテリックス倒産時のFunds投資家の(利息を含む)投資資金の弁済順位は、銀行よりも後回しになる(劣後する)ということになります。もしそうなら、Fundsへの投資資金は株式よりも優先されるものの、ほぼ同じようなリスクを背負うことになります。

2022年10月16日時点でインテリックスの配当利回りは3.26%、PBRは0.41倍となっています。PBRが0.41倍ということは、企業の倒産時に簿価で資産・負債が清算されれば、投資資金の約2.4倍(1÷0.41)のお金が残余財産として分配されることを意味しています。

Fundsへの投資と違って元本が償還されることはありません(元本を毀損するリスクが高いです)が、配当利回りが約1.6倍、倒産時に投資資金の約2.4倍のお金が分配される可能性があることを踏まえれば、株式投資の方が投資効率が良いと思います。したがって、やはりリスク・リターンが見合っていません。

まとめ

Funds(ファンズ)は銀行融資と社債を掛け合わせたような金融商品で、個人投資家にとっては「1~3年という短期投資で一定の固定利回りが得られる」というメリットがあります。ただし、ファンドの組成にコストが掛かること、リターン(利息)をFundsと投資家とで分け合う仕組みであることから、必然的に銀行融資などに比べて利回りは低くなり、結果として本来のリスクに見合うだけのリターンが得られなくなっています。

また、Fundsは無担保で貸し付けを行っているので、株式よりは優先されるものの、実質的に株式とほぼ同じようなリスクを負っています。株安が続いて配当利回りも高くなっている現環境下では、元本毀損リスクを考慮に入れても、株式投資に軍配が上がります。

したがって、Funds(ファンズ)への投資はあまりお勧めできません。投資しないか、投資する場合であっても、商品内容を精査して慎重に行動しましょう。

株の本を100冊読んでみた

株の本を100冊読んでみた はリスク・リターンが見合っていない!-アイキャッチ.jpg)

の特徴」同社ホームページより-300x189.png)

の概要」同社ホームページより-300x212.jpg)

の仕組み」同社ホームページより-300x181.png)

のファンド募集実績」同社ホームページより-300x200.png)

と損益計算書」2022年12月期第2四半期決算短信より-300x177.png)

と損益計算書」同社2022年5月期の決算短信より-1-300x169.png)

:株価の下落が止まらない。事業環境の悪化は今後も続く!-160x160.png)