目次

JPモルガン証券の空売り手法とは?|投資の知識

- JPモルガン証券株式会社はJPモルガン・チェース(JPMorgan Chase & Co.)の子会社で、米国ニューヨークに本社を置く世界有数のグローバル総合金融サービス会社です。

- JPモルガン証券の空売り手法には、①ファンダメンタルに問題がある企業を対象にする、②他の機関投資家に相乗りしている、という点に特徴があります。流動性やテクニカルの要件を気にする機関投資家もいますが、同社はそうした基準を設けていないようです。他の機関投資家と協調することで、シンプルにローリスク・ハイリターンを狙っています。

- JPモルガン証券が関わっている銘柄は、いくら割安に見えたとしても手を出してはいけません。というのは、同社の空売りによってもう一段下落する可能性が高いからです。JPモルガンが空売りしている銘柄には気を付けた方が良いでしょう。

JPモルガン証券とは?

JPモルガン証券株式会社はJPモルガン・チェース(JPMorgan Chase & Co.)の子会社で、米国ニューヨークに本社を置く世界有数のグローバル総合金融サービス会社です。投資銀行、証券取引、資産運用など多岐にわたる金融サービスを提供しています。

JPモルガン証券が空売り銘柄を選ぶ基準は?

JPモルガン証券は直近で三井松島ホールディングス(1518)、燦キャピタルマネージメント(2134)、デジタルホールディングス(2389)といった銘柄を空売りしています。同社が空売りする銘柄には、①ファンダメンタルに問題がある、②他の機関投資家と相乗りできる、という特徴があります。

なお、「一定の流動性がある」、「下降トレンドに入っている(テクニカルの条件を満たしている)」といった基準を設けている機関投資家もありますが、JPモルガン証券の場合はこれらのルールに関係なく空売りを行っています。

銘柄選定基準①:ファンダメンタルに問題がある

JPモルガン証券に空売りされる銘柄は、多くの場合ファンダメンタルに問題があります。例えば、三井松島ホールディングスや燦キャピタルマネージメントの業績の推移をみると、ゆるやかに減収減益傾向にあることが分かります。

また、両社とも本業に問題があり、非関連多角化を推進している点も共通しています。三井松島ホールディングスの祖業は石炭生産事業でしたが、2018年にESG投資を理由に石炭権益への投資を中止すると発表。以降、シュレッダーの製造販売企業やパットフード企業、ドアストッパーなどの住宅関連部材を扱う企業を買収しています。

これは燦キャピタルマネージメントも同様です。もともと投資ファンド事業を本業としていましたが、ゴルフ場の買収を機に、ホテルや不動産の開発販売、太陽光発電と手を広げています。どれか一つでも成功すれば良かったのですが、十分な経営能力がないのですべての事業で失敗しています。

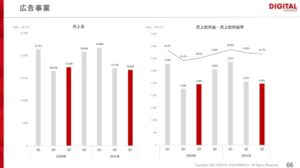

一方、デジタルホールディングスは右肩上がりで業績を伸ばしています。2021年5月には子会社の新規株式公開に伴う有価証券売却益の計上を理由に、通期業績予想を大幅に上方修正し、過去最高益を達成すると発表しました。これによって、同年6月に株価は年初来最高値を更新しています。

ただし、この好業績は一過性のもので、中核の広告代理店事業は横ばい状態となっています。デジタルホールディングスもやはりファンダメンタルに問題を抱えており、理論株価から大きく乖離したため空売りの標的にされたようです。

銘柄選定基準②:他の機関投資家と相乗りできる

JPモルガン証券は他の機関投資家が空売りしている銘柄に、好んで相乗りしているようです。複数の機関投資家が同じ銘柄を空売りしている例は枚挙にいとまがありませんが、同社の場合は後追いで空売りを仕掛けているケースが多い印象があります。

1社だけで空売りをしても相場をコントロールすることはできませんが、数社が共同で投資すればその影響力は大きく膨れ上がります。また、他の機関投資家と協調することでリスクを抑えることができるというメリットもあります。

JPモルガン証券はあえて他の機関投資家に相乗りすることで、ローリスク・ハイリターンを狙っているのかもしれません。

JPモルガン証券の直近の売り崩し事例

JPモルガンによるデジタルメディアホールディングスの売り崩し事例を紹介します。

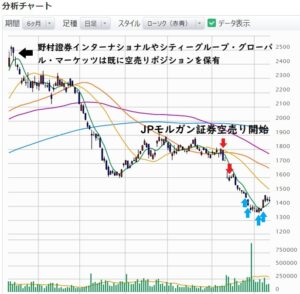

ノムラ・インターナショナルやシティーグループ・グローバル・マーケッツが高値から空売りを始め、チャートが本格的に崩れだした11月初旬になって初めてJPモルガン証券は空売りを仕掛けています。11月10日の決算発表前から売り建てているので、なんらかのインサイダー情報を持っていたか、弱気相場を利用して売り崩しを図ろうとしていたのかもしれません。

いずれにしても、決算説明会(支持線を下方向にブレイクアウトした)後にポジションを追加し、株価を暴落させることに成功しています。そして、10~20%程度の利益が乗ったタイミングで買戻し、一部のポジションを決済しています。

関連記事

機関投資家の空売りの手口~空売り成功例と失敗例~|投資の知識

機関投資家の空売り手口についてまとめています。空売り成功例としてドイツ銀行とゴールドマン・サックス証券によるシステムソフト(7527)の空売り事例を、空売り失敗例としてノムラ・インターナショナルとモルガン・スタンレーMUFG証券によるジェイリース(7187)の空売り事例を取り上げています。ぜひご覧ください!

機関投資家の空売りの手口~空売り成功例と失敗例~|投資の知識

機関投資家の空売りの手口~空売り成功例と失敗例~|投資の知識

まとめ

JPモルガン証券の空売り手法は、①ファンダメンタルに問題がある企業を対象にする、②他の機関投資家に相乗りしている点に特徴があります。

一般的に、機関投資家は空売り基準に流動性やテクニカルの要件を課していますが、同社はそうした点をあまり考慮していないようです。おそらく他の機関投資家と協力して売り崩すことで、リスクを抑えたローリスク・ハイリターンを実現しようとしているのではないかと思います。

JPモルガン証券はチャートが崩れた後から、追い打ちをかける形で空売りを行っています。こうした投資手法から、同社が関わる銘柄は一度株価が暴落した後、さらに大きく値を下げる危険性があります。JPモルガンが空売りしている銘柄は回避したほうが良さそうです。

株の本を100冊読んでみた

株の本を100冊読んでみた

」-300x136.jpg)