目次

野村マイクロ・サイエンス(6254):適正株価を考える(2024年5月15日時点)

- 野村マイクロ・サイエンス(6254)は半導体及びフラットパネルディスプレイ(FPD)向けの超純水製造装置専業メーカーで、超純水分野で培った技術を応用した水処理装置の設計・施工・販売の他、装置のメンテナンスや付帯消耗品の販売、水質分析の受託調査を行っています。海外売上高比率が高く、2024年3月期決算で売上高の76%程度を占めています。海外企業の中でも特に韓国Samsungが主要取引先となっており、売上高の20%程度が同社向けで占められています

- 5月15日の野村マイクロ・サイエンスの株価は前日比+210円の5,450円で取引を終えました。この終値と2024年3月期の実績値を基にした株価指標はPER25.5倍、PBR7.16倍、実績配当利回りは1.15%となっています。今日の決算発表で2025年3月期の当期純利益が8,650百万円、配当額が70円と発表されたので、これらを基に株価指標を再計算すると予想PERは23.6倍、予想PBRは5.92倍、予想配当利回りは1.28%と算出できます。直近5年間の平均PERが12.6倍、平均PBRが2.53倍、平均実績配当利回りが2.17%なので、適正株価は3,000~4,000円程度だと思われます。現時点の株価は5,450円なので、かなり割高な水準にあることが分かります。半導体市況に勢いがあるうちは現在の株価水準が正当化されると思いますが、特需が一服した後は株価が大きく急落しそうです。

- 5年週足チャートをみると、上値が重くなってきており、少し停滞感が出てきている様子が伺えます。先のバリュエーションを見ても分かるように、PER、PBR、実績配当利回りは過去5年間平均値の倍近くに達しており、いつ相場が崩れてもおかしくありません。2025年3月期の業績予想が通期で増収・増益となっているので、すぐに急落することはなさそうですが、業績の裏付けが取れるまでは不安定な値動きを繰り返しそうな気がします。

野村マイクロ・サイエンス(6254)の企業概要

野村マイクロ・サイエンス(6254)は半導体及びフラットパネルディスプレイ(FPD)向けの超純水製造装置専業メーカーで、超純水分野で培った技術を応用した水処理装置の設計・施工・販売の他、装置のメンテナンスや付帯消耗品の販売、水質分析の受託調査を行っています。

野村マイクロ・サイエンスは積極的に海外に進出しており、半導体製造が盛んな台湾、韓国、アメリカ等に主要拠点を設けています。海外売上高比率も高く、2024年3月期決算で売上高の76%程度を占めています。海外企業の中でも特に韓国のSamsungとの結びつきが強く、売上高の20%程度がSamsung向けで占められています。

野村マイクロ・サイエンス(6254)の業績は?

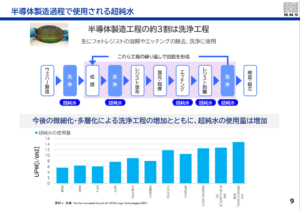

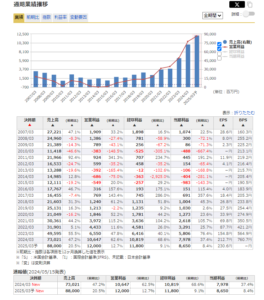

野村マイクロ・サイエンス(6254)の通期業績は上の画像のようになっています。これまではシリコンサイクル(半導体業界の構造的な景気変動サイクルで、おおよそ4年後に好不況を繰り返す)に連動する形で、業績が大きく左右されてきました。しかし、近年は半導体の供給網維持が経済安全保障上の課題として認識された(半導体がないとあらゆる製品が製造できなくなったり、最先端は半導体が武器の性能と直結するようになった)ことで、各国が自国内に半導体製造工場を誘致しようと争い、世界中で半導体工場の建設ラッシュが起きています。

野村マイクロ・サイエンスは半導体競争の恩恵を享受し、ここ数年で業績を大きく伸ばしています。2024年3月期は売上高73,021百万円 (前期比+47.2%)、当期純利益7,978百万円(前期比+37.4%)と2桁増収・増益を達成しており、続く2025年3月期も売上高88,000百万円(前期比+20.5%)、当期純利益8,650百万円(前期比+8.4%)を見込んでいます。半導体需要は今後も安定して増加していくと思われますが、中国の景気後退(携帯の販売台数の減少)などを背景に需要の伸びが鈍化しつつあるようです。

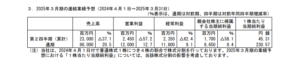

実際、野村マイクロ・サイエンスの来期の業績予想を見ると、端境期にあたるのか上期の業績予想が著しく悪化しています。下期に巻き返す計画となっているものの、工期の遅れや契約の期ズレがあった場合、下方修正は避けられません。かなり不安が残る業績見通しとなっています。

野村マイクロ・サイエンス(6254)の適正株価は?

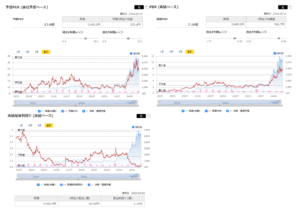

5月15日(決算発表日当日)の野村マイクロ・サイエンスの株価は前日比+210円の5,450円で取引を終えました。この終値と2024年3月期の実績値を基にした株価指標はPER25.5倍、PBR7.16倍、実績配当利回りは1.15%となっています。今回の決算発表で来期(2025年3月期)の当期純利益が8,650百万円、配当額が70円と発表されたので、これらを基に株価指標を再計算すると予想PERは23.6倍、予想PBRは5.92倍、予想配当利回りは1.28%と計算できます。

直近5年間の平均PERが12.6倍、平均PBRが2.53倍、平均実績配当利回りが2.17%であることを考えると、適正株価は3,000~4,000円程度だと思われます。現時点の株価は5,450円なので、かなり割高な水準にあることが分かります。半導体市況に勢いがあるうちは現在の株価水準が正当化されると思いますが、特需が一服した後は適正株価3,000~4,000円に収束する形で株価が変動していきそうです。

野村マイクロ・サイエンス(6254)の株価はどう動く?

ここ数年最先端半導体を巡る国家間の綱引きが続いており、世界各地で半導体工場の建設ラッシュが続いていました。野村マイクロ・サイエンスはその恩恵を受け、株価を大きく伸ばしています。しかし、5年週足チャートをみると、上値が重くなってきており、少し停滞感が出てきている様子が伺えます。先のバリュエーションを見ても分かるように、PER、PBR、実績配当利回りは過去5年間平均値の倍近くに達しており、いつ相場が崩れてもおかしくありません。2025年3月期の業績予想が通期で増収・増益となっているので、すぐに急落することはなさそうですが、業績の裏付けが取れるまでは不安定な値動きを繰り返しそうな気がします。

株の本を100冊読んでみた

株の本を100冊読んでみた :適正株価を考える(2024年5月14日時点)-アイキャッチ-940x540.jpg)

」マネックス証券より-300x223.png)

:適正株価を考える(2024年5月14日時点)-アイキャッチ-160x160.jpg)