目次

ニプロ(8086):長期にわたって株価が下落する原因は?|注目銘柄分析

- ニプロ(8086)の業績は増収・増益基調にありますが、株価は長期にわたって下落しています。その原因は、フリーキャッシュフローの赤字にあります。

- 同社は市場成長率を大きく超える無謀な経営計画に基づいた過剰な投資を続けています。また、経営管理手法も杜撰で、有利子負債がどんどん膨らんでいます。

- フリーキャッシュフローの赤字は理論的には企業価値にマイナスの影響を与えます。さらに、フリーキャッシュフローの赤字を埋めるために有利子負債を増やし続けたことで、倒産する危険性が高まっています。こうした状況が続く限り、株価の下落は当然です。

- ニプロの経営陣にはまじめに企業経営に取り組む姿勢がみえません。現経営陣が一掃されない限り、株価の上昇は期待できません。

増収・増益基調にあるにも関わらず、ニプロの株価は大きく下落

ニプロ(8086)の株価の下落が止まりません。2017年6月に1,752円の高値をつけたあと、株価は右肩下がりを続けています。業績が悪いのかというと、そういう訳ではありません。2017年3月期の業績は売上高359,699百万円、純利益11,346百万円であるのに対し、22年3月期の業績は売上高494,789百万円、純利益13,455百万円と増収・増益基調にあります。

今回はニプロの株価がなぜ長期にわたって下落するのかを探っていきたいと思います。

ニプロの株価が下落する原因はフリーキャッシュフローの赤字にある

ニプロの株価が下落する原因はフリーキャッシュフローの赤字にある

ニプロの株価がだらだらと下がり続ける原因は、フリーキャッシュフローの赤字にあります。フリーキャッシュフローとは営業キャッシュフローと投資キャッシュフローを足し合わせたもので、事業活動を通して稼いだお金から設備投資などに投資したコストを差し引いたお金(=自由に使えるお金)を意味しています。

ニプロのキャッシュフローの推移をみると、フリーキャッシュフローの赤字が続き、事業で稼いだ以上のお金を投資に費やしていることが分かります。また、財務キャッシュフローをみると2020年と21年を除いて黒字になっていることが読み取れます。財務キャッシュフローとは財務活動を通じてどのくらいの資金を調達したのか、あるいは返済したのかを表す数字で、これが黒字だと銀行などから資金を調達したことを示しています。

つまり、このキャッシュフローの推移をみると、ニプロは銀行などから積極的に資金を借り入れながら、身の丈以上の投資を何年にもわたって繰り返し続けていることが分かります。

【キャッシュフローについてはこちらの記事で詳しく解説しています!】

誰でもわかるキャッシュ・フロー計算書|投資の知識

誰でもわかるキャッシュ・フロー計算書|投資の知識

フリーキャッシュフローの赤字が続く原因は?

原因①:市場成長率を超える無謀な経営計画

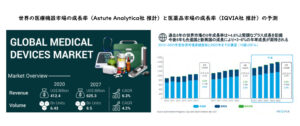

ニプロのフリーキャッシュフローが赤字である原因として、市場成長率を超える無謀な経営計画を立案している点が挙げられます。ニプロは2030年に売上高1兆円を達成するという目標を掲げています。そして、この目標を達成するために、同社は売上高成長率年平均7.0%以上というKPI(重要業績評価指標)を設定しています。

しかし、この目標設定は達成が難しく、あまりにも過大なものとなっています。というのも、目標とする売上高成長率7%に対して世界の医療機器の市場成長率は年6.3%(2020年~27年)に過ぎず、医薬品市場の成長率も3~6%(21年~25年)しかないからです。特に、国内の医薬品市場は高齢化の需要増が薬価改定によって相殺されているため、直近5年間(15年~20年)の市場規模はほぼ横ばいの状態となっています。

実際、ニプロの過去のセグメント別の売上高成長率をみても、年平均7%に到底及ばない数字であることが分かります。市場平均を上回る成長を遂げるには競合他社に打ち勝つしかありませんが、簡単にシェアが拡大できるとも思えません。

このように、ニプロのフリーキャッシュフローが赤字である理由は、市場成長率を超える無謀な経営計画に基づいて、成算のない投資を行っているためだと考えられます。

原因②:経営管理手法が杜撰

フリーキャッシュフローの赤字が続く2つ目の原因として、経営管理手法が杜撰である点が指摘できます。例えば、ニプロは4500億円前後の純有利子負債額を維持するとしていますが、この数字の根拠がどこにあるのか分かりません(例えば「自己資本比率を40%にする」といった目標設定の方が投資家の理解を得やすいと思います)。

また、EBITDAを用いた財務指標を設定している点も問題です。そもそも、EBITDAは営業利益に減価償却費を加えた数字であり、景気などの事業環境によって左右される不安定な数字です。したがって、仮に純有利子負債をEBIDAの4倍台に抑えたとしても、不況に陥ればすぐに5倍にも6倍にも膨れ上がってしまいます。

そして、EBITDAが減価償却費(言い換えると投資のコスト)を考慮していない点も問題です。純有利子負債をEBITDAの4倍台に抑えるためには、営業利益の増加が少しでも期待できる限り、たとえそれが採算性の低いプロジェクトであっても投資した方が良いということになってしまいます。結果として、企業全体の利益率が下がり、利息の負担が大きくなってしまいます。

このように、フリーキャッシュフローの赤字が続く原因は、経営管理手法が杜撰だからだと考えられます。

フリーキャッシュフローの赤字が続くとどうなるか

理論的に企業価値を損なう

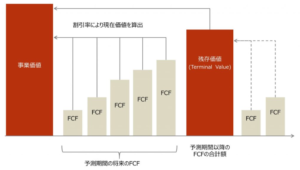

フリーキャッシュフローの赤字は理論的にも企業価値を毀損します。企業価値を求める場合、各期で獲得するフリーキャッシュ―フロー(前述のフリーキャッシュフローとは定義が少し異なります)を一定の割引率で割引き、それを現在価値に換算することで理論的な企業価値を算出します。

フリーキャッシュフローの赤字が続く場合、短期的には企業価値が生まれません。また、短期的に得られるキャッシュフローの方が長期的なキャッシュフローよりも価値が高いため、企業価値はより一層低く評価されることになります。ニプロのキャッシュフローが黒字化しない限り、株価は下落し続けるでしょう。

資金調達額(負債)が雪だるま式に膨れ上がり、倒産の危険性が増す

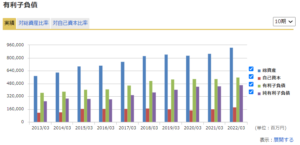

通常は保有する現預金(手元資金)や営業キャッシュフローの範囲内で設備投資を行いますが、ニプロは身の丈を超えた大規模な投資を続けているため、銀行からの借入金を増やしたり、社債を発行して資金を調達するしかありません。その結果、上の画像をみれば明らかなように、同社の有利子負債額が雪だるま式に膨れ上がっていることがわかります。

2020年に東京商工リサーチが実施した調査によると、倒産企業の有利子負債構成比率(有利子負債÷総資産)は64.0%となっています。22年3月期のニプロの同比率は60.1%に達しており、すぐに倒産する可能性は低いものの、かなり危険な水準に達していることが分かります。

倒産する可能性が高い(信用リスクが高い)企業に投資したいと思う人はいません。フリーキャッシュフローの赤字が止まらず、有利子負債額が増え続ける限り、ニプロの株価も下落するでしょう。

まとめ:ニプロの株価が下落するのは経営陣が〇〇だから…

以上のように、ニプロの株価が長期にわたって下落する原因は、キャッシュフローの赤字にあります。

ニプロは市場の成長率を大きく上回る無謀な経営計画に基づいて身の丈を超えた投資を実行し、不適切な経営管理を行っているため、フリーキャッシュフローの赤字が続いています。フリーキャッシュフローの赤字は企業価値にマイナスの影響を及ぼすため、当然株価は下落します。

また、フリーキャッシュフローの赤字を銀行からの借入や社債の発行によって賄っているので、同社の有利子負債額は雪だるま式に膨らみ、負債構成比率が危険な水域に達しています。倒産する危険性が年々高まっているため、積極的にニプロの株を購入しようという投資家が現れにくくなっています。買いの需要が増えない以上、株価が下落するのは当たり前でしょう。

こうした状況を打破するには経営陣がまじめに企業経営に取り組むしかありませんが、今のところそうする気配は見えません。ニプロの株価を上げるには、経営陣を一掃するしかありません。株主総会で現経営陣の再任にNOを突きつけましょう。

株の本を100冊読んでみた

株の本を100冊読んでみた

5年週足チャートと通期業績の推移」マネックス証券より-300x121.png)

のキャッシュフローの推移」マネックス証券より-300x160.png)

が良くわかるおすすめの本2選-160x160.png)