目次

スコーピオン・キャピタルが公開したレーザーテックのレポートの嘘・ホント

- スコーピオン・キャピタルのレポートには虚実が入り混じっており、真偽の判別がつかない状態です。基本的に企業が開示する決算書類は会計監査人による監査が実施されるため、粉飾は容易ではありません。レポートを読む限りにおいては、売上・資産の過大計上(粉飾)はおそらく嘘だと考えています。ただし、EUVパターンマスク欠陥検査装置関連の技術的な話に関してはかなり具体性があります。スコーピオン・キャピタルが主張するように「ACTIS A300シリーズ」に問題があって、課題が解決されない状態が続くなら、これに関連する仕掛品等に評価損が発生するのは当然です。レポートの妥当性は今後の同製品の売れ行きにかかっています。しばらく成り行きを見守るしかなさそうです。

- なお、スコーピオン・キャピタルの過去のレポートを確認すると、ほとんどの企業はレポートの開示後に株価が暴落しています。今回のレポートが絶対的に正しいとは言い切れませんが、今のレーザーテックの割高なバリュエーションを考慮すれば、今後数年の間で同社の株価が大きく下落する可能性はかなり高いと思っています。レーザーテックへの新規に投資する場合は決算書類・企業調査をきちんと行った方が良いでしょう。

スコーピオン・キャピタルが公開したレーザーテックのレポートの内容

「スコーピオン・キャピタルが公開したレーザーテック(6920)のレポート(詳細サマリー)」同社サイトより空売り投資家として知られるスコーピオン・キャピタル(Scorpion Capital LLC)は、2024年6月5日の場中に「レーザーテック(6920)が不正会計を行っている」とする旨のレポートを突如公開しました。この怪文書の情報が伝わると相場は一気に荒れ、レーザーテック株は前日比△7.54%の35,560円と大きく値を下げて取引を終えました。この混乱に対し、当事者であるレーザーテック社は疑惑を明確に否定するリリースを引け後に開示しており、全面対決の様相を呈しています。

そこで、今回は「スコーピオン・キャピタルが公開したレーザーテック(6920)のレポートがどのくらい正しいのか?」について検証していきたいと思います。

スコーピオン・キャピタルが公開したレーザーテックのレポートの嘘

①売上・資産の過大計上(粉飾)はおそらく嘘

スコーピオン・キャピタルは第1部で「収⼊の誇⼤計上や費⽤の過少計上は、内部留保の誇⼤計上の原因になる。したがって、資産の誇⼤計上や負債の過少計上、あるいは株主資本における内部留保以外の項⽬の過少計上が必要になる。例えば、会社が商品(棚卸資産)を売却する場合、売上を損益計算書に収⼊として計上する。本来なら同時に、売却した商品関連で貸借対照表に資産として計上していた棚卸資産の⾦額を、損益計算書上の「売上原価」という費⽤の項⽬に移す。順序⽴てて整理してみよう。もし、商品が売却されたときに……①損益計算書に収⼊として計上する。②貸借対照表で該当⾦額を棚卸資産から引いて、損益計算書の「売上原価」に⾜す。②の作業を怠る、もしくは意図的に省いた場合は……③損益計算書上では純利益とされる。④貸借対照表上では棚卸資産となる。③④を経て、純利益、棚卸資産がそれぞれ誇⼤に計上されることになる」と述べています。

この指摘を分かりやすく言い換えると次のようになります。まず、原価100円の商品を200円で販売するとします。この取引を会計上正しく処理すると、「売上200円△原価100円=利益100円」となり、100円の利益が計上されるはずです。ところが、スコーピオン・キャピタルは、レーザーテックが不正会計を行い、売上原価を意図的に計上していないと主張しています。この場合の会計処理は「売上200円=利益200円」となり、①利益が過大に計上される、②資産が過大に計上される(原価100円の商品は記録上資産として残り続ける)ことになります。レーザーテックの場合は売上計上のタイミングが製品を納品して研修確認書にサインされてからとなるので、かなりのタイムラグがあります。また、生産額の計上の仕方も出荷したら何%、配線が完了したら何%という風になっているので、売上計上のタイミングや仕掛品の計上タイミングは会社側の裁量によるところがかなり大きくなっています。そうした側面を踏まえると、スコーピオン・キャピタルの言い分には納得できる部分もあります。

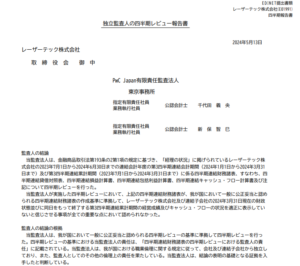

では、この指摘は正しいのでしょうか?。個人的にはこの不正会計疑惑については嘘だと考えています。というのも、会計報告に当たってはPwC Japan有限責任監査法人の公認会計士がレーザーテック社の財務諸表を監査(チェック)しているからです。

そもそも、レーザーテックの経営者は「我が国において一般に公正妥当と認められる企業会計の基準に準拠して財務諸表を作成し適正に表示する」責任を負っています。一方、監査人は「監査人が実施した監査に基づいて、全体としての財務諸表に不正又は誤謬による重要な虚偽表示がないかどうかについて合理的な保証を得て、監査報告書において独立の立場から財務諸表に対する意見を表明する」責任を負っています。独立した会計士がレーザーテックの財務諸表について「全ての重要な点において適正に表示しているものと認める(大きな間違いがない)」と表明している以上、少なくとも同社の決算書類に不備はないものと考えられます。売上・資産の過大計上(粉飾)は考えにくいと思います。

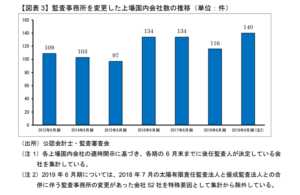

②監査法人の交代は完全に嘘

スコーピオン・キャピタルは第2部で「レーザーテックは2018年8⽉8⽇、15年間も監査法⼈を務めていたデロイト・トウシュ・トーマツを解任した。企業会計において、監査法⼈の解任は怪しい動きと⾒られる。なぜならば、経営陣が隠遁したいことを監査法⼈が追及し、そのために監査法⼈が解任されるパターンが多いからだ。監査法⼈を解任したタイミングから、レーザーテックにもその可能性が疑われる。解任は、2018年6⽉期の会計年度が終了した直後だった。棚卸資産⾼を売上⾼で割った数値が急増しはじめた時期だった。レーザーテックは監査法⼈の異動を発表するニュースリリースで解任の理由もあげたが、そこには定型の⽂⾔しかなかった」と述べています。

しかし、これは明確に誤りです。レーザーテックが監査法人を交代した2018年当時は、東芝の不正会計事件を契機として、企業と監査法人の馴れ合いを防ぐために監査法人のローテーション制度(監査に従事する期間に一定の制限を設ける制度)の導入が検討されるなどしていました。実際、上の画像を見ても分かるように、2015年の東芝の事件から監査法人の交代件数が増加していることが分かります。したがって、会計不正の追及を恐れて監査法人を解任したというスコーピオン・キャピタルの主張は明らかに間違いだと言えます。

スコーピオン・キャピタルが公開したレーザーテックのレポートのホント

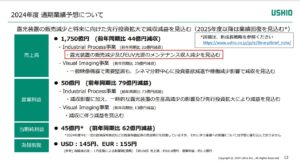

①ウシオ製EUV光源に問題があるのはホント

スコーピオン・キャピタルは第2部で「不正会計の起源:レザーテックの看板製品であるACTISEUVシリーズの極端紫外線マスク検査装置は、光源に致命的な問題を抱えており、製品として不良だ。マスクステージなどそのほかの部品も重⼤な問題がある。驚くことに、極端紫外線説によって時価総額が230億ドルまで伸びているものの、まともに機能する極端紫外線マスク検査装置を持っていない。レーザーテックが採⽤したウシオ電機製の極端紫外線光源には、複数の致命的な問題がある」と述べています。

これに関しては、真実だと考えています。レーザーテックの2024年6月期第3四半期決算説明会(質疑応答)で、投資家からの質問(メンテナンスサービスに関する質問)に対して「EUV光源を搭載したABICSとACTISに関しましては、これはもっと頻繁にメンテナンスをしなければいけません。1台あたりのサービスコントラクト、メンテ費用はDUV光源の検査装置よりもさらに大きくなります」と答えています。また、別の質問(光源を自社製品に切り替えることで大きな収益が発生するか?)に対しても「ACTISの光源のサービスに関してですが、かなり前からURASHIMA光源を搭載したACTISが主流になっております」と応じているので、ウシオ製のEUV光源に何らかの問題があることは間違いないでしょう。

実際、ウシオ電機の決算説明会資料を見ると、EUV光源のメンテナンス収入の減少を見込んでいたり、他社製品のシェアが拡大していることを認めたりしています。したがって、少なくともスコーピオン・キャピタルの一部の記述は真実であると思います。

ただし、ウシオ製EUV光源の問題がコスト面にあるのか?、それとも性能面にあるのか?は分かりません。スコーピオン・キャピタルが主張するように光源の問題が根深いものであれば、レーザーテックの競争力は思うほど高くないということになる一方、コスト面だけの問題にとどまるなら依然としてレーザーテックは魅力的な会社であり続けます。

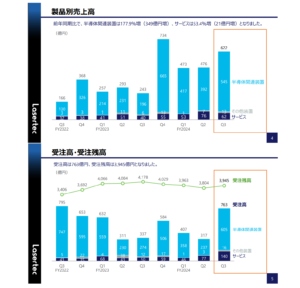

②「在庫でいっぱいになっている」というのはホント

スコーピオン・キャピタルは第7部で「最近、レーザーテック本社を訪問した企業の幹部たちは、滞留している完成品の在庫を⽬撃したと語る。「実に怖い」「ヘンだ」「製造現場は完成品が床を埋め尽くすような状態で、在庫でいっぱいになっている」「最終的な品質検査を通過していない完成品の在庫が相当量あるということ。顧客の要望で出荷を延ばしているのかどうかまで、私にはわかりません。しかし、訪問した同僚いわく、出荷ドックには⽂字通り隙間がありません」」と述べています。

この部分はホントではないかと考えています。同社の受注残高は2024年6月期第3四半期の期末時点で3,945億円に達しています。これは同社の2024年売上高予想(1,950億円)のほぼ倍です。また、レーザーテックは2020年6月から2023年6月にかけて従業員数を448名から859名に増やしていますが、売上高は42,572百万円から152,832百万円に増加しており、売上高の拡大スピードに生産が追い付いていない状況です。これだけ急速に売上高・受注高が増加すれば、生産設備の拡大や人員の補充が間に合わず、在庫が膨れ上がってしまうのは当然でしょう。

なお、スコーピオン・キャピタルは「同社は出荷されていない装置について受けた前払いを、収⼊として認知しているのではないかと推測する。「⽴ち上がった段階でインテルが受注の枠の⼤半を占めていた」。しかし、「インテルが占めていた発注はどんどん先延ばしになっています。インテルの発注分は半永久的に完納することはないと思います」「インテルは必要以上の台数を発注したので、余って不要となった装置をTSMCに回そうとした」とKLAの元幹部はいう。「どの仕⼊れ先でもできるごまかし」を使って棚卸資産を誇⼤に評価している。「⼤きく切り下げなければいけなくなるでしょう」「粗利益率を守りたいために、貸借対照表で在庫に対して引当⾦を設けず、減損処理を⾏わないこと」。レーザーテックはアップタイムと信頼性の問題を暗に認めていると思われるものを含めて、⽔⾯下で約75%の値引きや下取り対応などの誘因措置を提⽰している、と証⾔した」とも述べていますが、この部分についてはデータが乏しく真偽が不明です。

会計書類については監査法人が適切に監査を行っているので今のところ問題はありませんが、今後はEUVパターンマスク欠陥検査装置関連で評価損が発生するかもしれません。

結論:会計報告自体は適切だが、今後EUVマスク欠陥検査装置の問題で資産の評価損(減損)を計上する可能性はある。スコーピオン・キャピタルがレポートを出すと、対象となった企業の株価は暴落することが多いので要注意!

これまで見てきた通り、スコーピオン・キャピタルのレポートには虚実が入り混じっており、真偽の判別がつかない状態です。基本的に企業が開示する決算書類は会計監査人による監査が実施されるため、粉飾は容易ではありません。レポートを読む限りにおいては、売上・資産の過大計上(粉飾)はおそらく嘘だと考えています。

ただし、EUVパターンマスク欠陥検査装置関連の技術的な話に関してはかなり具体性があります。スコーピオン・キャピタルが主張するように「ACTIS A300シリーズ」に問題があって、課題が解決されない状態が続くなら、これに関連する仕掛品等に評価損が発生するのは当然です。レポートの妥当性は今後の同製品の売れ行きにかかっています。しばらく成り行きを見守るしかなさそうです。

なお、スコーピオン・キャピタルの過去のレポートを確認すると、ほとんどの企業はレポートの開示後に株価が暴落しています(上の画像は氾華金控(NASDAQ:FANH)の月足チャート。2018年8月末にレポートが発表され、現在の株価は8分の1まで下落)。今回のレポートが絶対的に正しいとは言い切れませんが、今のレーザーテックの割高なバリュエーションを考慮すれば、今後数年の間で同社の株価が大きく下落する可能性はかなり高いと思っています。レーザーテックへの新規に投資する場合は決算書類・企業調査をきちんと行った方が良いでしょう。

株の本を100冊読んでみた

株の本を100冊読んでみた

の概念図」-300x94.png)

」同社のサイトより-300x225.png)

】世界経済は回復基調!-アイキャッチ-160x160.jpg)