目次

誰でもわかるATR(Average True Range)|投資の知識

- ATR(Average True Range)は市場のボラティリティ(価格の変動幅)を表す指標のことです。この値が高ければ高いほど市場価格の値動きが激しいことを、低ければ低いほど値動きが穏やかであることを示しています。ATRの数値が大きい(価格の変動幅が大きい)と、予想よりも大きな利益(あるいは損失)を生む可能性があります。

- 直近24時間の間につけた最も高い価格と最も安い価格の引いたレンジ(幅)がTrue Range(真の値幅)であり、一定期間のTrue Rangeの合計値を平均したものがATR(Average True Range)となります。期間の値は各投資家のトレード戦略に基づいて設定されますが、わからなければ21日平均を用いましょう。

- ATRは最適な取引量(ポジションサイズ)を求めるために使用でき、適切に管理することで低いリスクで高いリターンを実現できます。リスク割合が一定でも、投資資金が大きい程その絶対額は増えていきます。リスク管理は資産規模の大きい方にとって特に重要な考え方ですので、ATRを活用した低リスクのトレードを心掛けましょう。

ATR(Average True Range)とは?

ATR(Average True Range)は市場のボラティリティ(価格の変動幅)を表す指標のことです。この値が高ければ高いほど市場価格の値動きが大きいことを、低ければ低いほど値動きが小さいことを意味しています。この数値が大きい(価格の変動幅が大きい)と思いもかけないほどの利益(損失)をもたらす可能性(危険性)がある一方、より少ないポジションでも想定した利益幅・損失幅を達成できると捉えることもできます。ATRの値が急上昇した場合は、楽観的に考えるだけでなく、保有数量を落としてリスクを減らすことも検討しましょう。

ATR(Average True Range)の計算方法は、過去24時間の間につけた最も高い価格から最も安い価格を引いたレンジ(True Range:真の値幅)を平均することで求められます。計算期間については21日が基本ですが、各投資家の投資戦略によってより短い期間を設定することもできます(詳細は次章で触れます)。

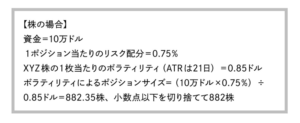

【計算方法】

TR=最高値(前日終値と当日高値の高い方)-(前日終値と当日安値の安い方)

単純平均で計算する場合のATR(21日)=当日を含む過去21日間のTRの合計値÷21日*

(*単純平均で計算する方法の他にも、指数平滑移動平均を用いて算出する方法もあります。)

なお、ATRはMACDなどの指標とは異なり、売買シグナルを示すものではありません。数値が大きくなったからといってトレンドが発生するものではありませんし、小さくなったからといってトレンドが終わりを迎えるわけでもありません。

ATRはあくまで値動きの激しさを示しているにすぎず、この数字が大きいということは、予想通りの方向に(予想とは逆の方向に)株価が動いた時の利益(損失)の振れ幅が大きくなるという意味でしかありません。ATRの解釈には注意が必要です。

ATRの使い方は?~期間(数値)設定やポジションサイズの決め方について~

ATRの使い方 ~期間(数値)設定の決め方は?~

私はほとんどの指標で21日(一か月のおおよその取引日)を使っているが、別の日数でもかまわない。デイトレーダーならば5分足で12本の平均をとってもよいし、週足でトレードしているならば10本(10週)のATRを使ってもよい。ここで大事なのは、自分のトレード戦略(略)に合ったATRを選ぶことである。 トム・バッソ. トレードで成功するための「聖杯」はポジションサイズ ――トム・バッソが教えるその理由とその方法 (p.41). パンローリング株式会社. Kindle版

トレンドスタット・キャピタル・マネジメント(Trendstat Capital Management)の創業者兼CEOであったトム・バッソ(Tom Basso)氏は、ATRの期間(数値)設定については特定の数字にこだわる必要はなく、各自のトレード戦略(取引時間)に応じて適切な数字を選ぶべきだとしています。

個人的にはこの意見に賛成です。そもそも、ATRは市場のボラティリティを測ることで、リスクを低減するために用います。一定期間の値動きが激しくなったか、それとも穏やかになったかを視覚的に表現しているだけなので、ATR自身に重要な意味があるわけではありません。したがって、基本的には21(期間)の数値だけ求めれば十分だと思います。

【今回の記事は下の本を参考にしています。リスク管理の手法を学べる貴重な本なのでぜひご一読ください!】

ATRの使い方 ~ポジションサイズの決め方は?~

ATRは最適な取引量(ポジションサイズ)を求めるために使用します。例えば、投資資金を1,000万円、1ポジション当たりのリスク配分を1%、取引対象のボラティリティ(ATR)を500円とすると、取引株数は200株(=1,000万円×1.0%÷500円)と算出できます。

式の意味としては、投資資金と1ポジション当たりのリスク配分割合(許容できる損失範囲の割合)をかけることで資産全体に対する最大損失額(1,000万円×1.0%=10万円)を計算し、それを投資期間の平均的なボラティリティで割ることで、この投資案件における許容できるリスク範囲内での最適な取引量(10万円÷500円=200株)を決定しています。

これを逆に言えば次のようになります。ある株式を200株購入し、500円(1ATR)のリスクを負う覚悟でストップ・ロス(損切注文)を置いたとします。その後、予想とは逆の方向に株価が動いたとすると、あらかじめ決めていたリスク分(500円=1ATR)だけ損失が発生することになり、この場合の損失幅は10万円(=200株×500円)となります。これは投資資金全体の1%(=10万円÷1,000万円)に相当し、結果的に取引を通して投資資金の1%のリスクを負っていたということになります。

まとめ

ATR(Average True Range)は市場のボラティリティ(価格の変動幅)を表す指標で、売買シグナルを示す類のものではありません。この数字が大きいということは、予想通りの方向に(予想とは逆の方向に)株価が動いた時の利益(損失)の振れ幅が大きくなるということであり、投資リスクが高まっていることを意味しています。

ATRは最適な取引量(ポジションサイズ)を求めるために使用でき、適切にコントロールすることでリスク・リワード比率(リスクに対するリターンの比率)を改善することができます。ぜひ一度、ATRを用いたトレードを試してみてください!

株の本を100冊読んでみた

株の本を100冊読んでみた アイキャッチ.png)

の6ヵ月日足チャートとATR(21日平均)」マネックス証券より-300x285.png)