目次

恒大集団の倒産とサブプライム・ローン問題を比較すると…

- 恒大集団は2021年6月末時点で、2兆3775億元(約40兆4175億円)の資産を所有し、1兆9665億元(約33兆4305億円)の負債を抱えています。資産の大半が不動産を占めており、自由に使える手許現金はわずか867億元(約1兆4739億円)にすぎません。借入金の平均金利が9%に達していることから、倒産は確実です。

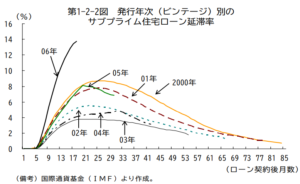

- サブプライム住宅ローン延滞率が急上昇した2005年と2006年の新規貸出額は、総額1兆2000億ドル(約132兆円)に達しています。そのうち、証券化されたサブプライム住宅ローンは2年合計で1兆ドル(約110兆円)と推計されます。

- 2008年にIMFが公表した「世界金融安定性報告」によると、世界の金融機関の累計損失額は派生商品を含めて、1兆4050億ドル(約154兆円)に達すると報告されています。

- 恒大集団の負債総額はサブプライム・ローン問題の発端になった証券化商品発行額と比べて2分の1から3分の1の規模しかありません。外貨建て債券の発行残高も少ないことから、経営破綻によってどれほどの影響が出るか予測がつかないものの、サブプライム・ローン問題時のように株価が半減するほどの世界恐慌に陥ることはなさそうです。

- もっとも、恒大集団の負債額は中国GDP(約1577兆円)の1.9%に相当し、その影響の大部分を中国1カ国で負担することになるため、間違いなく大きな影響(株価が20~30%程度下落か?)を及ぼすことになるでしょう。

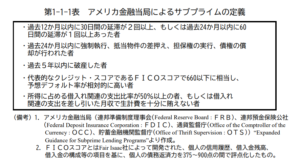

サブプライム・ローン問題とは?

そもそもサブプライム・ローン問題とは、アメリカの住宅バブルを背景にして起こった、世界的な信用収縮のことです。

サブプライム・ローン問題の経緯

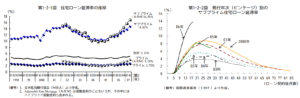

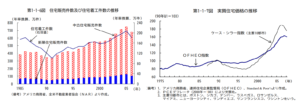

アメリカ不動産市場の拡大

2000年代初めのITバブル崩壊後、アメリカでは政策金利が低い水準で固定される低金利政策が採用されました。この政策によって長期金利が低下し、住宅ローン金利も7%から5%半ばに大きく低下。人口の増加に伴って実需も膨らんでいたころから、住宅の販売件数が大きく増加しました。

住宅販売件数は2000年からピークを迎えた05年の間に年平均で5.2%増加(累計で35.8%増)し、この間の年平均販売件数は637万件と歴史的な高水準(90年代の年平均販売件数は433万件)を記録しています。

こうした不動産価格の高騰を背景に、値上がり期待から多くの人々が次々と不動産を購入。次第にバブルの様相を呈していきました。

サブプライム・ローンの証券化商品が急増

本来であれば、住宅ローンは一定の基準を満たした信用リスクの低い人にしか融資ができません。

しかし、①不動産価格の上昇によって担保の価値が増した(不動産価格の上昇によって住宅ローンを有利に借り換える選択肢が生まれた)こと、②住宅ローンが証券化されるようになって大きなリスクを負わずに融資できるようになったことから、次第に信用リスクの高い人にも融資が行われ、それらが証券化商品として組成・販売されるようになりました。

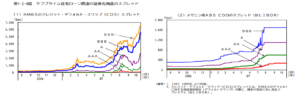

こうしたサブプライム・ローン(信用力の低い人向けの融資)を証券化した金融商品は、他の金融商品に比べて利回りが高かったことから、世界中の投資家が殺到。

高まる需要に対応するため、サブプライム・ローンを証券化した商品(RMBS)を複数束ね、それらをさらに証券化した商品(CDO)まで組成・販売されるようになりました。

さらに、サブプライム・ローンの信用リスクをカバーするため、証券化商品がデフォルトした際に一定額が支払われる「クレジット・デフォルト・スワップ」と呼ばれる金融商品の市場が拡大。サブプライム・ローンに関連する金融商品の裾野がますます広がっていきました。

住宅ローンの延滞率の上昇と信用収縮

住宅ローン市況が活発になるにつれて、米連邦準備理事会(FRB)はバブルを抑え込もうと、2004年6月2006年6月までの間に政策金利を4.25%(1%→5.25%へ)引き上げました。

しかし、政策金利の急速な引き上げによって、信用リスクの高い人を中心に住宅ローンが返済できなくなり、2006年頃からサブプライム住宅ローンの延滞率が急激に上昇しました。金利の上昇と担保となっていた不動産が中古市場に流れ込んだことから、不動産市場が一気に冷え込むことになりました。

また、サブプライム住宅ローンの延滞率が上昇したことで、派生する金融商品の価値が2007年頃から急落。これによって、証券化する際に買戻し特約を付けていた住宅ローンの貸付機関は、販売した証券化商品を買い戻す必要が生じ、資金繰りが急激に悪化しました。

こうした混乱は、RMBSやCDOなどの証券化商品を保有していた金融機関や一般の企業へ波及していきました。証券化商品を保有していた企業は多額の損失計上を余儀なくされ、業績が悪化。金融危機への不安が高まり、金融市場はパニックを起こします。

高いリスクを伴う投資が危険視されて、投資資金が国債などの安全資産に向かう「質への逃避」が起こり、株式市場や低格付け社債市場への資金流入が止まりました。さらに、国債などを担保に短期資金をやり取りするレポ市場では、2%台で推移していたレポ金利が一時8%を超えて上昇するなど、金融市場の混乱は頂点に達しました。

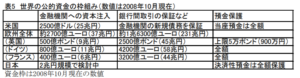

政府の財政支出と金融緩和

このような金融市場の混乱に対処するため、連邦準備銀行は約880億ドル(約10兆円)、欧州中央銀行は約2,100億ユーロ(約35兆円)、日本銀行は約1.6兆円の資金供給を行いました。また、連邦準備銀行は金融危機の収束を図るため、2007年末から政策金利を段階的に引き下げました。

こうした大胆な初動と危機収束に向けた国際協調によって、サブプライム・ローン問題は落ち着きを取り戻し、ダウ平均や日経平均は2009年を底に反転していきました。

恒大集団とサブプライム・ローン問題の比較

恒大集団の負債額とサブプライム住宅ローンの証券化商品発行額の比較

恒大集団の表面上の負債額は?

恒大集団は2021年6月末時点で、2兆3775億元(1元=17円換算で約40兆4175億円)の資産を所有し、1兆9665億元(約33兆4305億円)の負債を抱えています。

形式的には4110億元(約6兆9870億円)の資本があることになっていますが、資産の大半が不動産を占めており、自由に使える手許現金は867億元(約1兆4739億円)しかありません。おまけに、借入金の平均金利が9%に達しているため、資金繰りに支障をきたしているのが現状です。

粉飾している可能性が高いので、正確な負債額は不明

恒大集団は2021年上期で104億元(約1768億円)の利益を計上しています。黒字倒産する企業は日本にもありますが、この規模の会社の黒字倒産は前例がありません。

同社は最大12%もの利回りを謳う理財商品を販売したり、グループ企業の盛京銀行との不適切な資金の流れが指摘されたりしています。高い確率で粉飾決算が行われていると考えられます。正確な負債額は分かりませんが、とりあえず1兆9665億元(約33兆4305億円)の負債を抱えていると仮定して話を進めていきます。

なお、恒大集団の海外投資家向け債券の発行残高はおよそ192億ドル(約2兆1120億円)とされています。つまり、同社の倒産によって一番影響を受けるのは中国国内の金融機関ということになります。

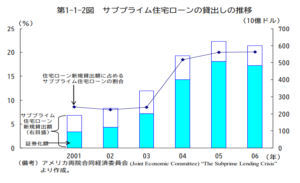

サブプライム住宅ローンの証券化商品発行額

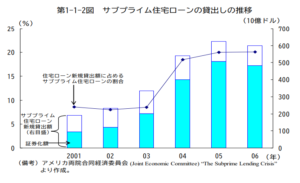

サブプライム住宅ローンの貸出額は2003年から2004年にかけて大幅に増加しています。2004年から問題が深刻化する2006年までは、サブプライム住宅ローンの新規貸出額が年間6000億ドル(1ドル110円換算で約66兆円)前後で推移しています。

特に、発行年次別のサブプライム住宅ローン延滞率が急上昇した2005年と2006年の新規貸出額は合計で1兆2000億ドル(約132兆円)に達しています。そのうち証券化されたサブプライム住宅ローンは2005年と2006年合計で1兆ドル(約110兆円)と推計されます。

したがって、サブプライム・ローン問題の発端となった、とりわけ質の悪いサブプライム住宅ローンの証券化商品発行額は、2005年と2006年の数値を合計したおよそ1兆ドル(約110兆円)前後と考えられます。

2008年にIMFが公表した「世界金融安定性報告」によると、サブプライム・ローン問題を原因とした世界の金融機関の累計損失額は1兆4050億ドル(約154兆円)に達すると報告されています。過去に証券化された商品やクレジット・デフォルト・スワップなどの派生商品を合わせた金額なので、証券化商品発行額よりも大きな数字となっています。

また、サブプライム・ローン問題で経営破綻したリーマン・ブラザーズは総額6000億ドル(約66兆円)の負債を抱えていました。これはアメリカ史上最大の企業倒産とされています。

恒大集団とサブプライム・ローン問題の比較

| 恒大集団 | サブプライム住宅ローン | |

| 規模 | 不明 | サブプライム住宅ローン証券化商品発行額(延滞率の高い2005年と2006年計):約100兆円

IMF推計の世界の累計損失額:約154兆円 |

| 最大の倒産企業 | 恒大集団:約33兆円 | リーマンブ・ラザーズ:約66兆円 |

| 原因 | 中国政府による不動産市場の引き締めと恒大集団の放漫経営 | アメリカ住宅バブル、FRBによる急速な利上げ他 |

恒大集団の経営破綻による影響はどこまで広がるか?

恒大集団の負債総額はサブプライム・ローン問題の発端になった証券化商品発行額と比べて2分の1から3分の1の規模しかありません。また、恒大集団が所有する不動産などの資産には一定の価値があるので、直接的な影響はさらに小さくなるでしょう。

現段階では、恒大集団の経営破綻によってどれほどの影響が出るか予測がつかないものの、サブプライム・ローン問題時のように株価が半減するほどの世界恐慌に陥ることはなさそうです。

ただし、恒大集団の負債額は中国GDP(約1577兆円)の1.9%に相当し、その影響の大部分を中国国内で受け止める形になるので、間違いなく大きな影響(株価が20~30%程度下落か?)を及ぼすことになるでしょう。

以下で、恒大集団の倒産によって引き起こされる被害をまとめてみたいと思います。

グループ会社への影響~海航集団の例~

恒大集団の倒産によって、グループ会社が多額の損失を計上する恐れがあります。

2021年1月に正式な破産の申し立てが行われた海航集団は、2019年6月末時点で7067億元(約12兆円139億円)の負債を抱えていました。この申し立てによって海航集団の倒産が確定したことから、傘下の上場企業全13社は2020年度の決算で947億元(約1兆6099億円)の純損失を計上することになりました。

具体的に言うと、傘下の海航科技は海航集団をはじめとするグループ会社の連帯保証となっていたころから、2020年度決算で50億元(約850億円)の債務保証損失を計上しています。このように、恒大集団の倒産によって傘下企業で損失が発生する恐れがあります。

サプライヤーなどへの影響

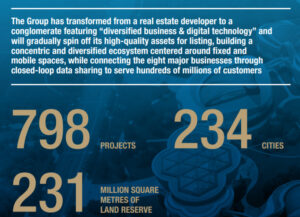

恒大集団は中国国内の234都市で798もの不動産開発プロジェクトを手掛けています。企業規模が大きいため、倒産がサプライヤーへ与える影響は計り知れません。現在、同社は複数のサプライヤーと営業債務の支払いを巡って裁判沙汰になっています*。

*詳しくはロイター「中国恒大集団に対する訴訟、広州市地裁で一括審理へ=関係筋」などの報道をご確認ください。

2021年12月期の中間決算でも、「サプライヤーや請負業者への未払い問題を解決するため、総額251億元(約4267億円)分の不動産使用権を売却し、仕入債務と相殺した。」と記載されているので、同社の破綻によってサプライヤーは深刻な影響を受けると思われます。

理財商品による中国国民への影響

恒大集団は最大12%の高利回りを謳う理財商品(資産運用商品)を従業員やマンション購入者ら7万人以上に販売していました。理財商品を販売して得たお金は運転資金として流用されていた疑いもあり、今のところ返済の目途が立っていません*。

*ロイターの報道によると、恒大集団は理財商品を現金で償還する代わりにマンションなどの不動産を割引販売すると発表しています。

2021年時点で理財商品の残高は400億元(約6800億円)程度と推定されています。中国人の平均年収が都市部非私営企業でも9万7379元(約165万円)に過ぎないことを踏まえれば、理財商品の被害規模がどのくらい多いのかよくわかると思います。

まとめ

恒大集団の負債総額はサブプライム・ローン問題の発端になった証券化商品発行額と比べて2分の1から3分の1の規模しかありません。また、恒大集団が所有する不動産には一定の資産価値があるので、直接的な影響はさらに小さくなると考えられます。

さらに、恒大集団の海外投資家向け債券の発行残高はおよそ192億ドル(約2兆1120億円)とされているころから、被害が海外へ波及することはなさそうです。サブプライム・ローン問題が起きた時のように株価が半減するような世界恐慌に陥る可能性は低いでしょう。

ただし、恒大集団の経営破綻によって、グループ企業、サプライヤー、中国国民に直接的な影響があります。同社の負債総額は中国GDPの1.9%を占めており、その大部分の影響を中国1カ国で受け止めることになるため、その衝撃は計り知れません。警戒が必要です。

参考資料

| 配信元 | 記事タイトル | 配信日 |

| 内閣府 | 「世界経済の潮流 2007年 秋 – サブプライム住宅ローン問題の背景と影響、地球温暖化に取り組む各国の対応 -」 | |

| 恒大集団 | 「2020年アニュアルレポートと2021年12月期中間決算」 | |

| 国立国会図書館 ISSUE BRIEF NUMBER 622 | 「サブプライム・ローン問題の軌跡―世界金融危機への拡大―」 | 2008年12月4日 |

| JETRO | 「米国発金融危機の経済・ビジネスへの影響(総論)」 | 2009年2月 |

| 東洋経済オンライン | 「中国の「海航集団」傘下13社で1兆円損失の衝撃」 | 2021年5月19日 |

| ロイター | 「中国恒大集団に対する訴訟、広州市地裁で一括審理へ=関係筋」 | 2021年8月6日 |

| ロイター | 「中国恒大集団、理財商品の投資家に不動産での返済開始」 | 2021年9月20日 |

株の本を100冊読んでみた

株の本を100冊読んでみた

と債務担保証券(CDO)の発行額の推移」-300x101.png)